シーファースト通心Vol.33『活用してますか?正しい贈与で上手に節税!』

今月のまめ知識 『活用してますか?正しい贈与で上手に節税!』

![]()

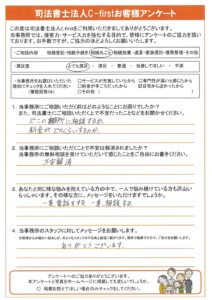

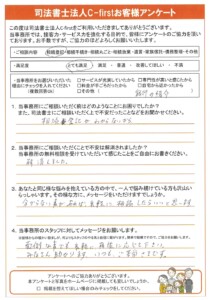

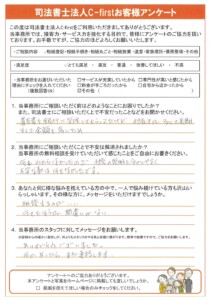

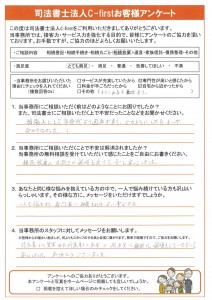

“節税対策”“争族対策”として多くの方が活用する生前贈与。しかし、贈与の内容・方法によっては、逆に税金が多くかかったり、争族トラブルの火種となってしまう可能性もあります。そこで、今回は上手な生前贈与の活用方法と気をつけたいポイントなどを解説いたします。

◎贈与契約

ある財産を無償で与える人(贈与者)と受け取る人(受贈者)がお互いにその意思表示をすることにより成立する契約。契約書が無くても成立しますが作成しておく方が安心です。

贈与は財産自体は無償であげることができるが、高い相続税がかかる!!

◎贈与税

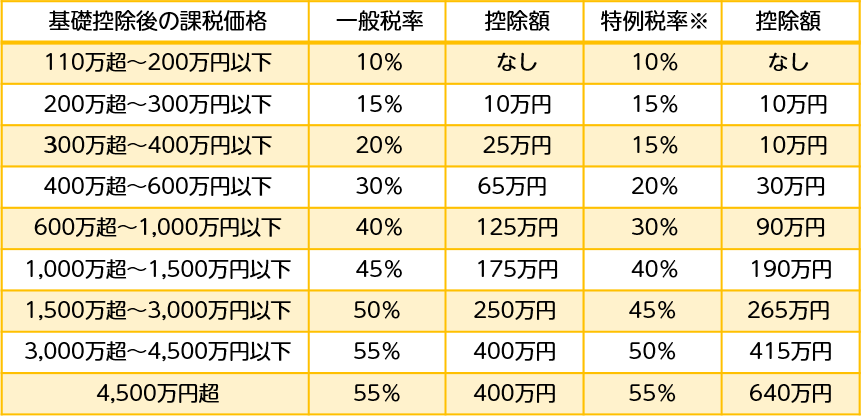

贈与税計算:(贈与額-基礎控除額110万円)×税率-控除額

《贈与税率と控除額一覧表》

![]()

【特例税率】

直系尊属から成年者へ贈与する場合に適用。成人年齢引き下げにより、贈与対象者が18歳以上に拡大。

例えば、母から19歳の子どもへ600万円を贈与した場合の贈与税は68万円!

(600万円-110万円)×20%-30万円=68万円

【 上手な節税① 暦年贈与 】

現在の税制では、贈与税は1年間の受贈額が1人あたり110万円までの部分は非課税とされています。

毎年続けることで相続税を節税できます。贈与の相手は、相続人以外(子の配偶者や孫など)も対象です。

例えば・・・

子2名の場合⇒年間220万円まで非課税

子2名とその配偶者の場合⇒年間440万円まで非課税

子2名と孫4名の場合⇒年間660万円まで非課税

~気をつけたいポイント~

贈与者が亡くなる3年前以内にした贈与は遡って相続財産に加算される!

ご自身の状況に合わせて対象者を要検討!

一方的な贈与は認められない!

親が子どもの通帳を預かって勝手に振り込んでいる場合等は、贈与として認められず課税される可能性があります。

暦年贈与の留意点

税務署から贈与事実を否認されないように次のような点に留意しましょう。

①毎年同じ日・同じ金額を贈与するのは避け、毎回贈与契約書を作成する

⇒税務署に定期贈与と解釈されてしまうと、全額に贈与税が課されます。

②年間の贈与額が110万円を超える時は、贈与税申告を行う

③受贈者が贈与財産を管理する

⇒受贈者本人が普段、通帳・印鑑を持っている口座で贈与されたお金を管理する。

※将来この非課税制度はなくなるかもしれません

【 上手な節税② 相続時精算課税制度 】

60歳以上の父母、祖父母から18歳以上の子、孫に対し、2,500万円までは非課税で贈与できる制度。相続時に、贈与時点の価格を相続財産に加算して、相続税が課税される。

※年齢は贈与年の1月1日現在

~気を付けたいポイント~

この制度を利用すると…

以後同じ贈与者からの贈与については、暦年贈与の基礎控除を受けられなくなる。

贈与した土地の相続時に小規模宅地等の特例が使えなくなる。

【上手な節税③ 配偶者控除】

婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与は、基礎控除110万円のほかに、最高2,000万円まで贈与税が非課税となる。

~気を付けたいポイント~

不動産そのものを贈与する場合、相続時に移転したほうが節税となる場合がある。

【良くない点:移転コスト】

不動産の贈与は、不動産取得税・登録免許税がかかる。

【良い点:“争族”対策として有効】

確実に妻に自宅をあげることができる。

その他、小規模宅地等の特例等もあり様々な観点から検討が必要

②③とも贈与税の期限内申告をお忘れなく!

ただし、節税に力を入れ過ぎた結果、ご自身の死後に家族間で揉めごとが起きることも・・・。それでは、ご家族の為にした対策が本末転倒となってしまいます。

生前対策は、節税面以外も考える必要があるため、相続に強い税理士・司法書士と一緒に考えましょう。

この度シーファーストでは、皆様により親しみを感じていただけるよう、マスコットキャラクターを作成いたしました。早速ご紹介させていただきます。

名前は『しーわん』と『わんしー』です。

『国庫に600億!?』

『国庫に600億!?』

相続人が1人もいない遺産はどうなってしまうかご存知でしょうか。その遺産は、裁判所での一定の手続きを経た上で、国庫に入って国の財産となります。少子高齢化の影響かこの金額は年々増加しており、令和元年には600億円を超えたとの報道がありました。

相続人がいないとは、[配偶者][子や孫][両親や祖父母][兄弟甥姪]の誰もいない、もしくは全員が放棄した状態です。誤解されがちですが[従妹][再婚相手の連れ子]は相続人ではありません。

自分の財産を国庫に入れない対策としては「遺言書を書く」「生前に贈与する」「養子縁組をする」などの方法があります。

みなさま、はじめまして。今年の4月から堺事務所に勤務しています、行政書士の丸谷と申します。私は20代にしては珍しく、来年小学校に上がる妹がいます。去年はよく公園で一緒に遊んだりもしたのですが、今年はあまり遊べていません。年末年始の少し時間がある間にいっぱい遊ぼうかなと、勝手に考えています。子供の無尽蔵の体力には驚かされますが、休みがあれば籠城する私にはちょうど良い運動になるかもしれませんね。子供の成長を日々実感しながら、私も負けじと成長せねばと思う毎日です。

この記事を担当した専門家

司法書士法人C-first

司法書士

江邉 慶子

- 保有資格

司法書士 相続アドバイザー 2級FP技能士 行政書士 宅建士

- 専門分野

相続 遺言 生前対策 家族信託

- 経歴

大学卒業後、不動産会社に勤務。自身の祖父の相続経験から「相続争いになる人を減らしたい」という想いがあり司法書士試験にチャレンジし、合格。平成27年7月から「司法書士法人C-first」に入所。入所時から相続を担当し、相談件数400件以上。セミナー講師も務め、生前対策の大切さを伝える。