生前贈与を遺産の計算に加える「特別受益」ってなに?

![]()

今月の豆知識

もし、相続人のうち1人だけが生前に被相続人から結婚式の費用や多額の学費などの贈与を受けていた場合、被相続人が亡くなった時にそのことを考慮せずに遺産を分け合うというのは不公平ですよね。

そこで、一部の相続人が受けた贈与を「特別受益」として相続財産の一部として扱い、遺産の分け方を計算します。

相続財産の分け方は相続人の話合いで自由に決める事ができますが特別受益を知らなければ、特別受益を考慮しない不公平な分け方をしてしまうかもしれません。

また、特別受益を受けた人は遺産の分け方の話合いで突然減額を突きつけられ揉めてしまう可能性もあります。

特別受益を理解する事で相続時のトラブルを防止する事に繋がります。

どんな贈与が特別受益にあたるのか、どんな計算をするのか解説します!

特別受益を理解してトラブルを回避!

特別受益の対象

特別受益として扱われる贈与は婚姻ための贈与と生計の資本ため贈与の2つが一般的です。

【婚姻のための贈与】

婚姻に関連する贈与も特別受益に含まれますが、金額が少ない場合は扶養の範囲とみなされ特別受益とみなされない場合もあります。

婚姻のための贈与には以下のような物があります。

・結婚資金

・結婚の持参金

・嫁入り道具

・結納金

・結婚式の費用

【生計の資本ため贈与】

「生計の資本」とは、独立生活を営む子などへの大きな贈与の事です。

同居家族の通常の生活費負担は扶養の範囲なので特別受益には含まれません。

特別受益か否かのポイントは扶養範囲内かどうかです。

特別受益にあたる「生計の資本」には以下のようなものがあります。

・開業資金

・家業の資産(農地、自社株等)

・住宅資金

・居住用不動産の贈与

・扶養の範囲を超える学費や教育費

・その他扶養の範囲を超える金銭援助

特別受益を考慮した受取り額の計算方法

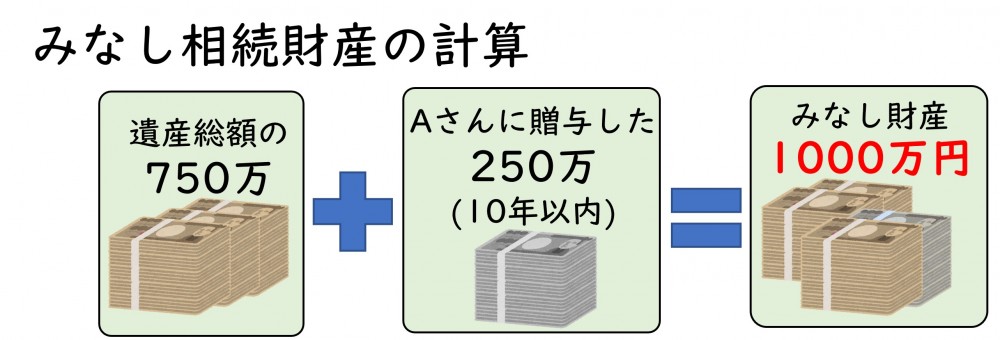

特別受益があった場合は、相続開始時の遺産総額に特別受益を足した額を「みなし相続財産」とします。

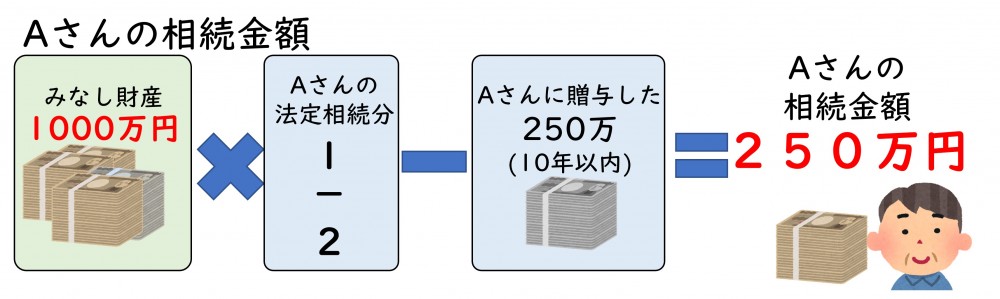

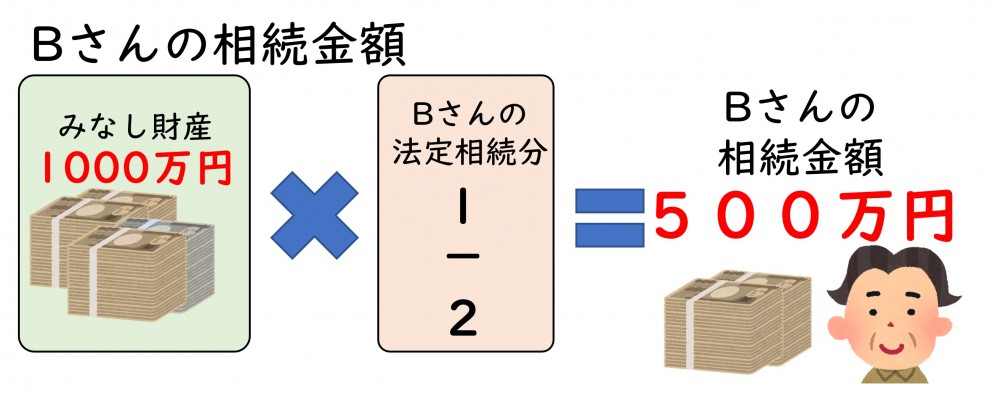

この「みなし相続財産」を法定相続分で分け、特別受益を受けた相続人は、法定相続分から、受けた特別受益の金額を差し引きます。

「みなし相続財産」の出し方

『相続開始時の財産』+『特別受益とされる生前贈与額』=『みなし相続財産』

各相続人の相続分の出し方

特別受益を受けていない相続人:みなし相続財産×法定相続分

特別受益を受けた相続人:みなし相続財産×法定相続分-特別受益の財産額

【計算例】

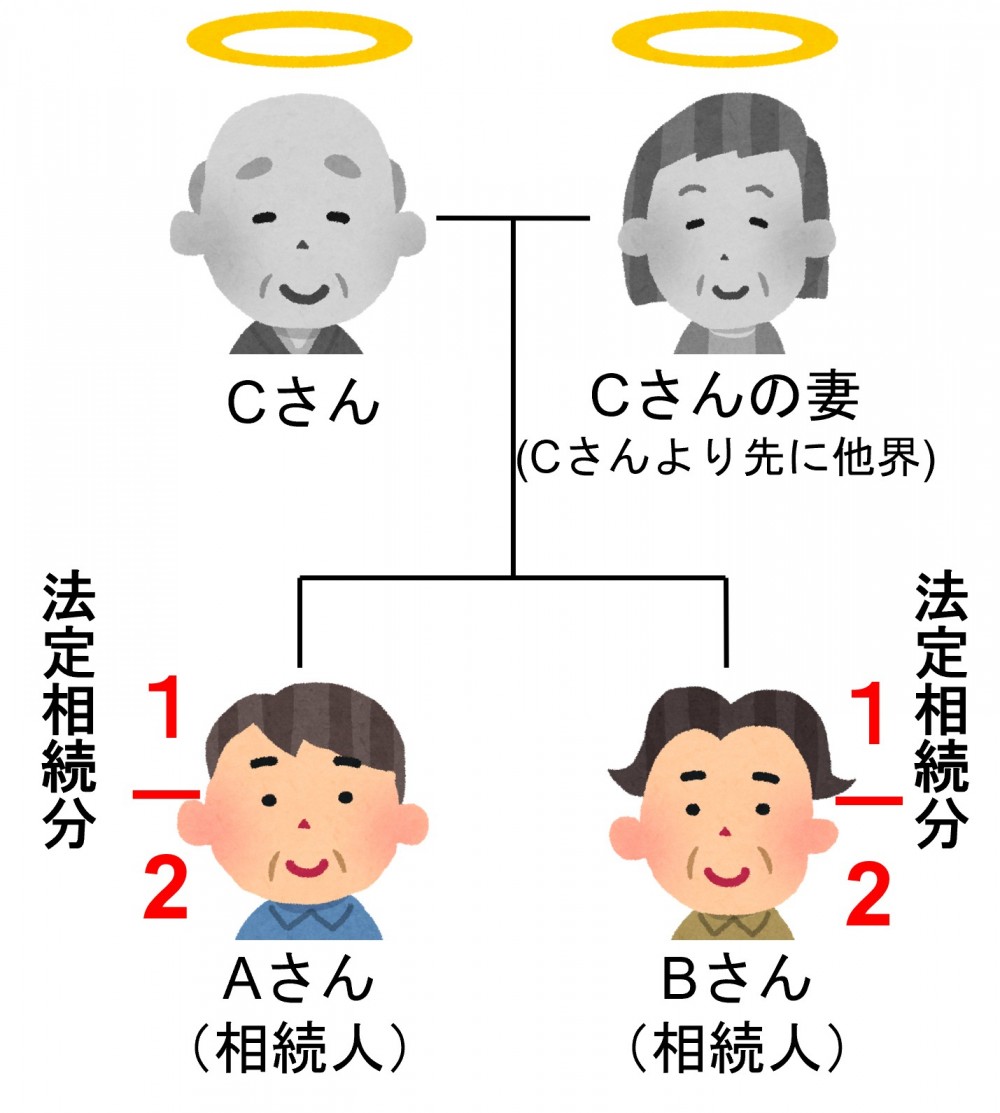

被相続人はCさん

相続人はAさんとBさんの2人でどちらもCさんの息子

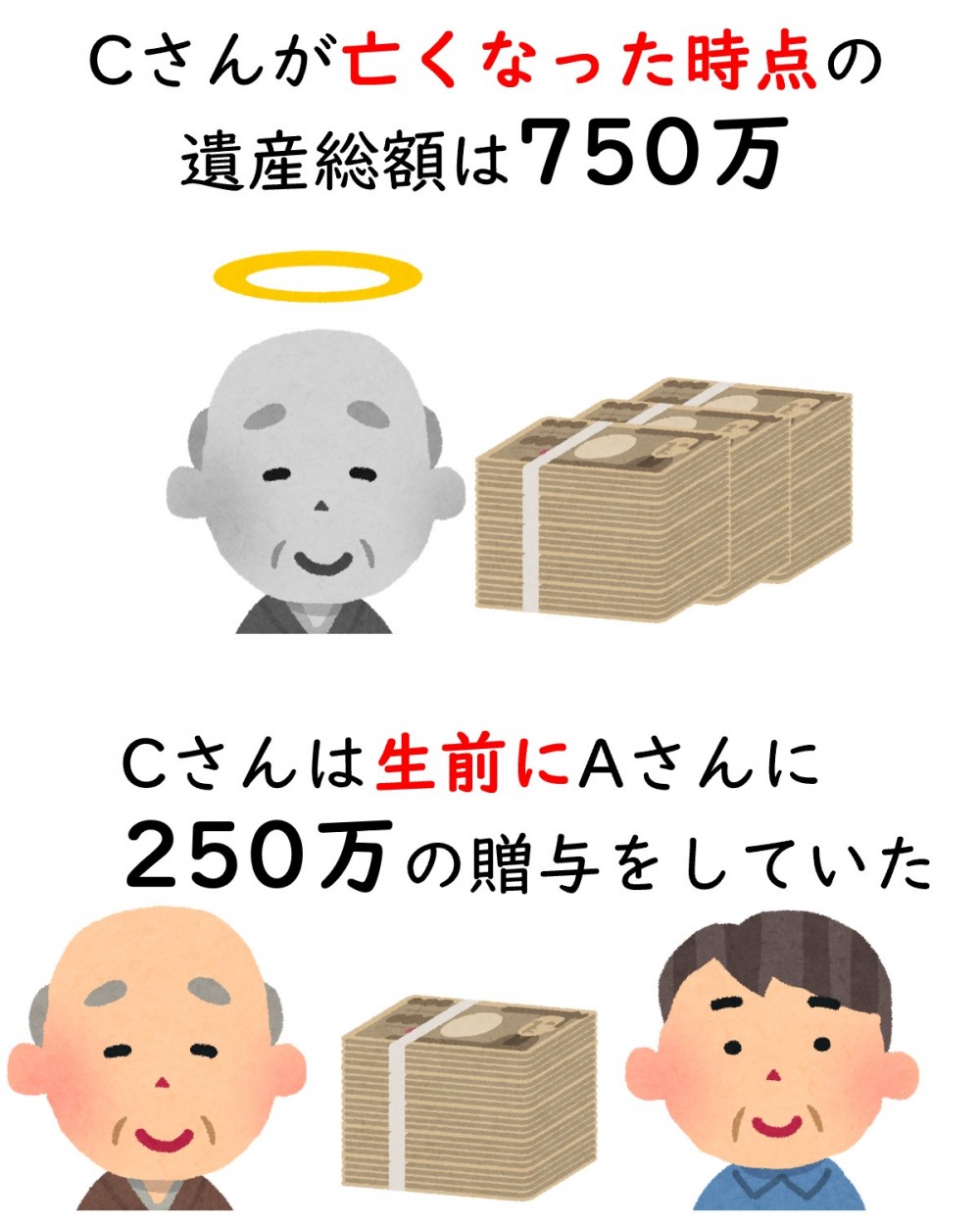

相続開始時の遺産総額は750万円

Aさんは生前に250万円の贈与を受けた。

みなし相続財産の出し方

750万+250万=1000万

特別受益を250万を受けたAさんの相続金額の出し方

1000万×1/2-250万=250万

特別受益を受けていないBさんの相続金額の出し方

Bさんの法定相続分は1/2なので

1000万×1/2=500万

結果2人が受け取る金額

Aさん250万

Bさん500万

特別受益と相続税

特別受益と贈与税・相続税の課税関係

特別受益だからといって特別に課税される事はなく、贈与には贈与税が、遺贈には相続税がかかる事になります。

しかし、生前の贈与については様々な特例があります。

例えば以下のようなものがあります。

①暦年課税

1年間に贈与された財産の合計額に応じて課税される。

1人当たり110万円の控除があるため年間110万円まで贈与は非課税になる。

②相続時精算課税制度

これは贈与を受けても2,500万円まで贈与税を納めずにすみ、贈与した人が亡くなった時に一括して相続税を納税する制度です。

この制度を使うか使わないかは贈与を受けた人が選択できます。

ただし、60歳以上の父母または祖父母などから、18歳(令和4年3月31日以前の贈与は20歳)以上の子または孫などに対し、財産を贈与した場合時に選択できる制度になります。

③生前贈与加算

相続開始前3年以内の贈与には相続税が課税される

生前に被相続人から受けた贈与のうち、相続開始の日から3年以内に行われたものは、贈与税ではなく相続税が課税されます。

その3年以内の贈与で納めた贈与税額は相続税額から控除されます。

これらのように様々な特例が計算をややこしくしているので、生前贈与がある場合は税理士などの専門家に相談するのが良いと思います。

まとめ

確実に特別受益にあたると言い切れるような決まったルールがなく、個別にそれぞれの状況を考えて決めることが多いです。

実際に問題が起こったときも、その贈与が特別受益にあたるのかどうか、計算に含めなくて良いかどうかという事がよく話し合われるポイントです。

扶養の範囲内といえるかどうかがポイントのひとつですが判断が難しい場合は専門家に相談するのがオススメです。

この記事を担当した専門家

司法書士法人C-first

行政書士

丸谷春稀

- 保有資格

行政書士

- 専門分野

相続 遺言 家族信託 成年後見

- 経歴

立命館大学経営学部を卒業後、令和3年度行政書士試験に合格。翌年7月行政書士登録。家では年の離れた妹の面倒を見るイクメンの兄。