相続放棄の完全マニュアル!~手続きの流れやメリット・デメリットを分かりやすく説明~

相続放棄とは

相続放棄とは、被相続人の相続財産の承継をすべて拒否することをいいます。被相続人の死亡により相続が開始されると、被相続人の財産は包括的に相続人へと承継されますが、相続人は裁判所に対し書類を提出する等、一定の手続きをとることにより、この承継を拒否することが出来るのです。これを「相続放棄」といいます。

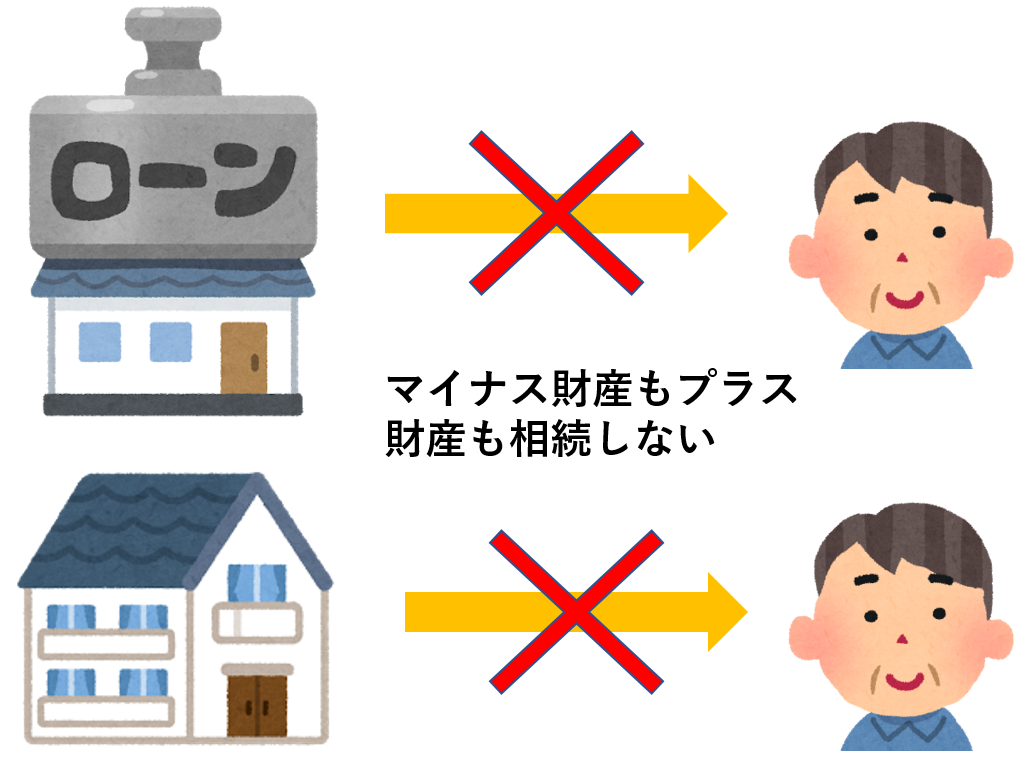

相続放棄をすると、被相続人の相続財産を承継しなくなります。つまり、プラスの財産を受け取ることはできなくなり、マイナスの財産(借金等)を引き継ぐこともなくなります。

生命保険金と死亡退職金は相続放棄をしても受け取れる場合がある

生命保険金や死亡退職金の「受取人が相続人」になっている場合には、その相続人が相続放棄をしても、生命保険金や死亡退職金を受け取ることが出来ます。「受取人が相続人」となっている以上、その生命保険金や死亡退職金は相続人の固有財産であり、相続により発生する財産ではないからです。

しかし、生命保険金や死亡退職金の「受取人が被相続人」となっている場合には、相続放棄をした相続人は、その生命保険金や死亡退職金を受け取ることが出来ません。「被相続人が受取人」となっている生命保険金や死亡退職金は、相続財産だからです。

なお、「被相続人が受取人」となっている生命保険金や死亡退職金を受け取ってしまうと、相続放棄ができなくなる可能性がありますのでご注意ください。

単純承認とは

単純承認とは、相続財産中のプラスの資産とマイナスの負債の一切を、すべて承継することをいいます。

限定承認とは

限定承認とは、相続財産に資産と負債とが混在し、どちらが多いのか不明確である場合に、相続財産中の資産の範囲内で負債の責任を負い、負債の清算後に資産が残ったときはそれを承継する、という方法です。

相続放棄手続きをするべきか?

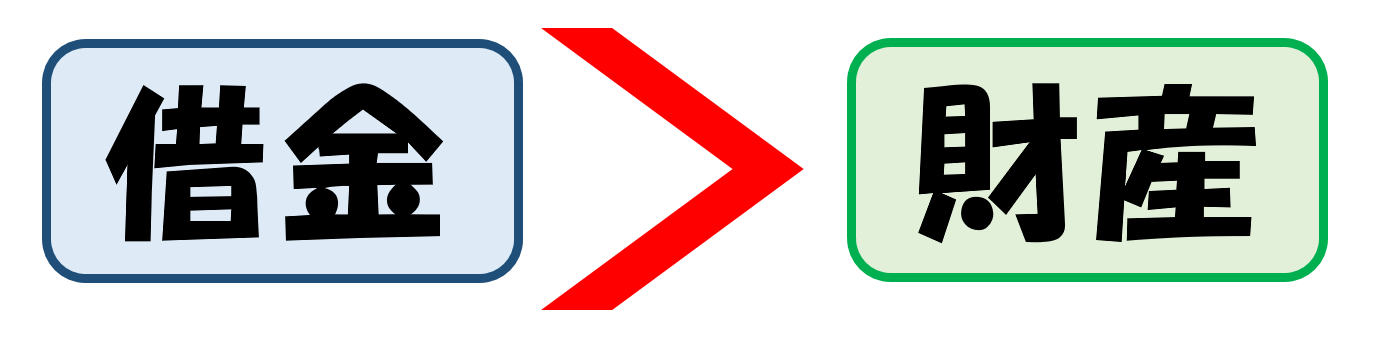

被相続人が遺した相続財産に関し、相続人は単純承認をすることも、限定承認をすることも、相続放棄をすることも可能です。相続人は相続財産の状況により、単純承認・限定承認・相続放棄のいずれかを、自由に選択することができます。明らかに負債が多ければ相続放棄すべきでしょうし、負債がなく資産のみであれば単純承認をすべきでしょう。

資産と負債とどちらが多いのか不明確であり、調査してみなければ分からないような場合には、限定承認を選択すべきかもしれません。

故人の借金の返済を免れたいケース

メリット① 借金を返済する必要がなくなる、亡くなった方にマイナスの財産(借金等)がある場合は相続放棄を検討しては・・・?

被相続人が借金を残していた場合、相続人が単純承認をした場合には、被相続人の借金を全て返済しなければなりません。相続人が限定承認をしたときは、プラスの相続財産の範囲で、相続人は借金の返済義務を負います。しかし、相続人が相続放棄の手続をとった場合は、被相続人が遺した借金の一切を、返済する必要はありません。被相続人の残した借金が、プラスの財産よりも明らかに多い場合には、相続放棄を検討した方が良いのかもしれません。

遺産相続のトラブルを避けたいケース

メリット② 相続争いに巻き込まれなくて済む

相続放棄には、借金の返済を免れるという効用の他、相続争いに巻き込まれないで済む、という効用もあります。相続放棄をすると、相続開始時に遡り初めから相続人ではないとみなされることになります。相続人とみなされない以上、相続争いに巻き込まれることはなくなるわけです。

遺産相続のトラブルを避けるもう一つの方法

遺産相続のトラブルの原因は、相続人間の不公平感が大きな原因といえます。また、相続財産が不明確である場合、互いへの不信感から争いに発展することもあります。

遺産相続のトラブルを回避するには、被相続人が生前に財産内容に関する一覧表などを作成して明確にしておき、また、各相続人に対する分割方法やその想いを残しておくと有効です。

遺言書やエンディングノートを活用し、残された遺族が相続トラブルを起こさないよう、工夫してみるとよいかもしれません。

明らかに負債が多い場合

負債が多いことが明らかであるのなら、相続放棄を選択した方が賢明でしょう。相続放棄の手続きを行えば、一切の負債を承継することはありません。

被相続人に対する債権者に対し、相続放棄をしたことを証明すれば、一切の請求を拒むことができます。

そのほかの場合

生活が安定しているなど、相続財産を承継する必要がないと考える場合には、相続放棄を選択してもよいでしょう。

被相続人と生前交流がなく、一切の関係を断ちたいと考えるような場合も、相続放棄を選択することが考えられます。

代襲相続とは?

代襲相続とは、被相続人による相続が開始した際に、その被相続人の相続人となるべき者が被相続人より先に死亡していたとき等に発生するものです。

代襲相続が発生すると、被相続人より先に死亡等した者の子などが、その者に代わり相続人となります。

なお、相続放棄をした場合は、代襲相続は発生しません。被相続人の子が相続放棄をした場合、その相続放棄をした子に子供(被相続人の孫)がいたとしても、その子(孫)は被相続人の財産を相続できません。

相続放棄のメリット・デメリット

相続放棄のメリットは、相続財産に負債があったとしても、それらを引き継ぐ義務が一切発生しないことにあります。逆にデメリットは、プラスの相続財産も一切引き継ぐことができない点にあります。

相続放棄手続きをすることが可能な期間にあるかどうか

相続放棄をするには、一定の期間内にその手続きを行う必要があります。一定の期間とは、「自己のために相続の開始があったことを知った時から3か月以内」とされています。

相続放棄手続きをした場合、放棄した負の財産はどうなる?

続放棄手続きをした場合、放棄した負の財産は、次順位の相続人に帰属するすることになります。全ての相続人が放棄の手続きをした時には、負の財産は、最終的に国庫に帰属します。

相続放棄を選択すべきでないケース

相続財産に負債が含まれていても、プラスの資産もある場合で、プラスとマイナスどちらが多いかが不明確である場合には、相続放棄ではなく限定承認を選択すべきかもしれません。

なお、負の財産である借金には、「過払い金」が発生するようなケースがあるかもしれませんが、そのような場合にも相続放棄をする必要はないかもしれません。

限定承認が有効な場合

相続財産の内容が、プラスとマイナスどちらが多いか不明確である場合には、限定承認が有効です。

限定承認をした場合は、相続したプラスの財産の範囲で承継した負債を弁済し、余りがあればその財産を承継することができます。

なお、承継したプラスの財産より負債の方が多くても、相続したプラスの財産の範囲でのみ、負債の弁済をすればよいとされます。

限定承認の条件

限定承認をするには、自己のために相続の開始があったことを知った時から3か月以内に、相続に関する財産目録を作成し、家庭裁判所に対して限定承認に関する申述をすることが必要です。

相続放棄は3か月以内に手続きが必要

相続放棄は、自己のために相続の開始があったことを知った時から3か月以内に、家庭裁判所に対して相続放棄をする旨の申述をしなければなりません。

相続放棄手続の期限は3ヶ月しかない?

相続人が相続財産について、単純承認・限定承認・相続放棄のいずれかを選択すべきかを考える期間を「熟慮期間」といいますが、その期間は「自己のために相続の開始があったことを知った時から3か月以内」とされています。

この「自己のために相続の開始があったことを知った時」とは、原則として、相続人が相続開始の原因である事実の発生(被相続人の死亡)を知り、かつ、その為に自分が相続人となったことを覚知した時、とされています。

3ヶ月の期限を過ぎてしまった場合はどうなるのか?

「自己のために相続の開始があったことを知った時から3か月以内」に限定承認または相続放棄の手続きを行わないと、原則として単純承認をしたことになってしまいます。

3ヶ月の期限が過ぎてしまいそうな場合はどうすればよい?

もしも3ヶ月の熟慮期間が過ぎてしまいそうな場合には、家庭裁判所に申し立てることにより、この期間を伸長してもうことができます。

3ヶ月の熟慮期間内に相続財産の調査が終了しそうにないことが分かった場合には、早めに家庭裁判所に対して、「相続の承認または放棄の期間の伸長申立」を行ってください。

なお、この申立期間は、相続の開始を知った時から3ヶ月以内とされていますのでご注意ください。

相続放棄と限定承認の違い

相続放棄の手続きを行うと、一切の相続財産を承継しないことになります。これに対して限定承認の手続きを行うと、相続した資産の範囲内で負債の責任を負い、負債の清算後に資産が残っていれば、それを承継することになります。

相続放棄の手続き方法と必要書類(相続放棄の手続きと申告方法)

相続放棄の手続きを行うには、家庭裁判所に対して相続放棄の申述をしなければなりません。この場合、「相続放棄申述書」および添付書類としての戸籍謄本等を、提出することになります。

相続放棄は家庭裁判所に申し出る(相続放棄の申述先、相続放棄の申述書を提出する家庭裁判所の確認をする)

家庭裁判所に対して相続放棄の申述を行う場合、定められた「管轄家庭裁判所」に対して行わなければなりません。

「管轄家庭裁判所」は、被相続人の最後の住所地を管轄する家庭裁判所になります。どこの裁判所でもいいというわけではありません。ご注意ください。

相続放棄の手続きに必要な書類を収集

管轄家庭裁判所に相続放棄の申述を行うためには、必要な書類を作成・収集し、それを提出しなければなりません。以下、詳細を確認しましょう。

相続放棄申述書

相続放棄の申述をするには、「相続放棄申述書」を作成し、これを「管轄家庭裁判所」に提出することになります。

戸籍関係書類

相続放棄申述書の添付書類として、次のものが必要です。

①申述人が被相続人の相続人であることを証明する戸籍謄本

②被相続人の死亡の記載がある戸籍謄本及び住民票除票(又は戸籍の附票)

相続放棄の手続きに必要な費用

相続放棄申述に必要となる費用は、相続放棄申述書に貼る印紙800円に加え、郵便切手を用意する必要があります。用意する郵便切手については、管轄家庭裁判所に確認して頂くことになります。また、戸籍謄本の収集についても費用が掛かります。

戸籍謄本は1通450円、除籍謄本や改製原戸籍謄本は1通750円かかります。

相続放棄申述書の作成方法(相続放棄申述書に必要事項を記入する)

相続放棄申述書は定まった書式が用意されております。家庭裁判所のホームページなどにありますので、それを利用されると宜しいかと思います。

その書式のなかに、必要事項を記載していけば問題ありません。

相続放棄申述書の書き方

相続放棄申述書には、申述を行う相続人の本籍・住所・氏名・被相続人との関係、被相続人の本籍・最後の住所・氏名などを記載し、また、相続の開始を知った日、放棄の理由、相続財産の概略などを記載することになります。

相続放棄の証明書を発行してもらう

相続放棄の申述をしたことの証明書として、「相続放棄申述受理証明書」というものがあります。この証明書は、管轄家庭裁判所で相続放棄の申述が受理されたことの証明書であり、相続放棄の手続きを行ったことの証明となります。

管轄裁判所に対して「相続放棄申述受理証明書」に関する申請書を提出することで発行してもらえます。費用は1通150円です。

相続放棄受理証明書を持っておくと相続登記の際に便利

相続放棄申述受理証明書は相続放棄手続きを行ったことの証明書ですので、その申述人が被相続人の財産を相続しないことの証明書となります。

例えば被相続人Aの相続人が子Bと子Cであるとき、子Bが相続放棄をすると、子Cのみが被相続人Aの財産を承継することになります。

この場合、被相続人A名義の不動産をCの名義にする際、相続に関する証明書の一部として、Bが相続人とならないことを証するために、Bの相続放棄申述受理証明書を添付することになります。

家庭裁判所に、用意した書類等を提出する

管轄家庭裁判所に対して、収入印紙を貼った相続放棄申述書、郵便切手、申述人の戸籍謄本、被相続人の戸籍謄本及び住民票等を提出します。裁判所に持ち込むこともできますし、郵送で送付しても構いません。

家庭裁判所が送付する照会書に、記入して返信する

相続放棄申述書を提出すると家庭裁判所から照会書が送られてきます。これに記載して返送します。なお、この照会書が送付される際、相続放棄申述受理証明書に関する申請書が同封されている場合は、その申請書に記載事項を記載し、照会書とともに返送してください。

「相続放棄申述受理通知書」が家庭裁判所から届く

照会書及び相続放棄申述受理通知書の申請書を返送すると、やがて管轄家庭裁判所から相続放棄申述受理証明書が送付されます。これで家庭裁判所での相続放棄の手続きは終了です。

被相続人の債権者から請求があった場合には、この相続放棄申述受理証明書を示して頂ければ結構です。

相続放棄をしたことで負債を承継しなくなるため、被相続人に関する負債の返済義務がなくなります。

相続放棄が認められないケース

「自己のために相続の開始があったことを知った時から3か月以内」に相続放棄の申述をしなかった場合や、相続財産を処分・隠匿・消費等したときは、相続放棄が認められない可能性があります。家庭裁判所で相続放棄申述が却下されてしまった場合、相続放棄を認めるべき正当な理由があるときは、家庭裁判所に対して即時抗告をすることができます。

相続放棄をするときの注意点(相続放棄を行う際に知っておくべき注意点7つ、相続放棄のデメリット)

相続放棄をする際の注意点として、大きく7つのものがあります。

①生前に相続放棄をすることはできない(相続開始前に相続放棄はできない)

②遺産を処分すると相続放棄はできない

③相続放棄は原則として撤回できない

④相続放棄した人の子は代襲相続できない

⑤思わぬ人が相続人になる場合がある

⑥相続人不存在になる場合がある

⑦相続税の計算では相続放棄はなかったことになる

以下、詳しく確認してみましょう。

デメリット① 生前に相続放棄をすることはできない(相続開始前に相続放棄はできない)

相続放棄が認められるのは、相続が開始された後からです。被相続人の生前、すなわち相続開始前には、相続放棄をすることはできません。

仮に、被相続人の生前に、推定相続人が相続放棄をする旨の契約を被相続人や他の推定相続人を結んでいたとしても、その契約は無効です。

デメリット② 遺産を処分すると相続放棄はできない

遺産を処分してしまうと単純承認と認められ、相続放棄ができなくなります。

なお、相続放棄をした後に、相続財産を隠匿・消費してしまった場合にも、相続放棄の効力が否定される可能性があります。

デメリット ③ 相続放棄は原則として撤回できない

相続放棄は、手続きを行うと原則として撤回できません。但し、詐欺や脅迫によって相続放棄の申述をした場合や、未成年者が法定代理人の同意を得ずにした場合など、例外的な場合に限り取り消すことができます。

その場合には、家庭裁判所において「相続放棄取消申述書」等を提出することになります。

デメリット④ 相続放棄した人の子は代襲相続できない(相続放棄と代襲相続)

相続放棄をすると、その相続に関して始めから相続人にならなかったものとして取り扱われることになります。

そのため、相続放棄は代襲相続の原因とはなりません。

つまり、被相続人Aに子供のB,孫のCがいる場合、Bが相続放棄をしても、Cは代襲相続人とはならず、相続放棄をしたBはもちろん、CもAに関する相続財産を承継できません。

デメリット⑤ 思わぬ人が相続人になる場合がある

相続放棄をすると、他の者が相続人となる可能性があります。たとえば、被相続人Aの相続人が配偶者のBと子供のCであった場合、Cが相続放棄をすると、Aの両親が相続人となる場合があります。Aの両親が逝去されている場合には、Aの兄弟姉妹が相続人となる場合もあります。

つまり、相続放棄により第一順位の相続人が全ていなくなると、第二順位や第三順位の者が相続人となるのです。ご注意ください。

デメリット⑥ 相続人不存在になる場合がある

全ての相続人が相続放棄を行うと、相続人が不存在となります。

この場合には、相続財産管理人の選任などが必要となる場合があります。(相続財産管理人の選任等については後述します。)

デメリット⑦ 相続税の計算では相続放棄はなかったことになる

相続放棄をした場合、その放棄した者は相続財産を承継できませんので、相続税の申告義務はありません。

しかし、他の相続人は、相続放棄をした者がいても、その放棄がなかったものとして相続税の計算をしなければなりません。

そして、相続放棄をした者以外でその相続税を負担するため、一人当たりの相続税額が増加することになります。

相続放棄には期間制限がある

上記①~⑦以外にも、前述しましたとおり、相続放棄をするには「自己のために相続の開始があったことを知った時から3か月以内」という期間の定めがあります。

期間を過ぎてしまうと相続放棄が認められなくなる可能性があります。ご注意ください。

相続人全員が相続放棄をした場合(相続人全員が相続放棄手続きをした場合、相続財産はどうなる?)

相続人全員が相続放棄をすると、相続財産は最終的に国庫に帰属することになります。

ただし、そこに至る前に、相続財産管理人を選任し、相続人不存在による相続財産の整理手続きを行うことになります。

相続財産管理人の選任について

相続人が不存在の場合、相続財産管理人を選任し、相続財産の整理を行います。相続財産管理人を選任するためには、家庭裁判所にその選任申立を行う必要があります。相続財産管理人が選任されたら、相続財産管理人が相続債権者や受遺者に対する公告・催告手続きを行い、相続人捜索公告の期間経過により相続人の不存在が確定することになります。その後、被相続人と特別の縁故があった者への分与の手続き等を経て、最終的に相続財産は国庫に帰属します。

生命保険の相続での取り扱い(相続放棄手続きをした場合、遺族年金や生命保険は受け取ることができる?)

生命保険金には、相続財産に含まれるものと含まれないものがあります。相続財産に含まれる生命保険金は相続放棄をすると受け取ることが出来ませんが、相続財産に含まれない生命保険金は、相続放棄をしても受け取ることが出来ます。

たとえば、生命保険金の受取人として特定の相続人が指定されている場合には、原則としてその生命保険金は指定された相続人の固有財産であり、相続財産には含まれないとされます。

これに対し、受取人が被相続人となっている場合には、生命保険金は相続財産に含まれます。

なお、遺族年金は遺族の固有の権利に基づいて受給するものなので、相続財産には含まれません。その遺族が相続放棄をしたとしても、遺族年金は受給できます。

積立保険の解約返戻金を受け取った場合、相続放棄できなくなる可能性もある

被相続人が積み立てた保険金については、被相続人の死亡により保険契約が解約され、解約返戻金が支払われることになります。

この積立保険の解約返戻金は相続財産に含まれるため、これを受け取り処分・使用すると、単純承認したとみなされ、相続放棄ができなくなるおそれがあります。

保険契約の手続きを行う際には、慎重に確認をする必要があります。

全ての遺産を相続できない

相続放棄をすると、借金などの債務の負担を免れるだけではなく、プラスの財産も承継できません。プラスもマイナスも、一切の相続財産を承継できないのです。被相続人の遺品などを形見分けに関しても、それが財産的価値を有するものであれば、それを受け取ることは「相続財産の処分・隠匿」とみなされる可能性があります。原則として一切の遺産を受け取ることは出来ないとお考え頂き、その物を形見分けとして受け取ることが出来るかどうか、専門家に相談されるとよいでしょう。

相続人が変わってしまう

相続放棄を行うと、他の者が相続人となる可能性があります。第一順位者全員が相続放棄をすると第二順位者が、第二順位全員が相続放棄をすると第三順位者が相続人になります。

例えば、相続人が被相続人の配偶者と子供であったとき、子供全員が相続放棄をすると、被相続人の両親等直系尊属が配偶者と共に相続人となります。

両親等直系尊属が相続放棄をした場合や逝去により不存在である場合は、第三順位者である被相続人の兄弟姉妹が配偶者と共に相続人になります。

配偶者と子の間であれば容易に遺産分割協議ができたのに、被相続人の直系尊属や兄弟姉妹が相続人となることで、配偶者との間で遺産分割協議が纏まりにくくなる、ということは実際にあることです。

相続放棄をする際には、そのようなことが発生し得ることを念頭に置いて、慎重にご対応ください。

生命保険金や死亡退職金の非課税枠が使えない

受取人として特定の相続人が指定されている生命保険金は、原則として当該相続人の固有財産であり、相続財産には含まれないとされます。

また、死亡退職金も、その受給権者の定めが民法で定める相続人の順位・範囲と異なる定めとなっている場合には、受給権者の固有財産であって相続財産には含まれないとされます。

このような相続人の固有財産に関しては、相続放棄をしても当然にその者がその権利を行使できます(生命保険金や死亡退職金を受け取れます)。

ただし、税務上、生命保険金や死亡退職金は「みなし相続財産」とされ、相続税の対象となります。

つまり、相続放棄をした者が生命保険金や死亡退職金を受け取った場合、相続税の支払い義務が発生し得るのです。

なお、相続放棄をしていない相続人が生命保険金や死亡退職金を受け取った場合には、その生命保険金等に対する相続税の計算において、一定の範囲は課税しないという「非課税枠」の適用があります。

ところが、相続放棄をした者にはこの「非課税枠」の適用がありません。なぜなら、この「非課税枠」は、「相続人が相続によって取得したとき」に適用されるものであり、相続放棄をした者は「相続人」とはみなされないからです。

よって、相続放棄した場合に生命保険金や死亡退職金を受け取った場合には、相続放棄をしない相続人が受け取るよりも、より多額の相続税が課税される可能性がある、ということにご注意ください。

「相続放棄をしたい」と親族へ伝えていれば相続放棄手続きは不要?

相続放棄は、管轄家庭裁判所に対し「相続放棄申述書」及び添付書類を提出し受理されなければ効力を生じません。

他の相続人等に相続放棄をしたい旨を伝えただけでは、相続放棄の効力は一切生じないのです。

被相続人が税金を滞納したまま亡くなった場合の注意点

被相続人が税金を滞納したまま亡くなった場合、その税金はマイナスの相続財産として相続人が承継することになります。

多額の滞納金がある場合には、限定承認や相続放棄の手続きを早めに検討する必要があるでしょう。

被相続人にサラ金(消費者金融)やカードローンなどの借金がある場合

被相続人にサラ金やカードローンなどの借金がある場合にも、それはマイナスの相続財産として相続人が承継することになります。

サラ金業者やカードローン業者からの通知などを見つけたら、すぐに債務の総額を調査し、限定承認や相続放棄をすべきか否か考える必要があるでしょう。

相続放棄手続きをする際、裁判所などに行かずに郵送のみで手続きは可能?

相続放棄の手続きは、管轄裁判所に出向いて行うほか、郵送で行うことも可能です。

印紙を貼った相続放棄申述書及び添付書類、郵便切手等を同封して送付すれば大丈夫です。

この場合、事前に管轄家庭裁判所に連絡をして、管轄や必要書類、郵便切手等につき確認をしたうえで送付すると良いでしょう。

相続放棄をしても受け取れるものがある

相続放棄をしたとしても、相続放棄をした者の固有の権利として受け取れるものは、相続放棄後もそれを取得できます。

たとえば、その者を受取人に指定した生命保険金、死亡退職金、遺族年金などです。

相続放棄で相続税対策する方法

相続放棄をすることで相続税対策となる場合もあります。たとえば、被相続人Aの妻B、子供がCであるとき、Aに関する相続についてBとCが相続しても相続税が発生しないが、次のBが亡くなった際にCが相続するとき(二次相続)に相続税が発生してしまう、というようなケースです。

この場合、Aの相続時に妻Bが相続放棄をして子Cが全てを取得すると、妻Bの相続開始時に相続税が発生しなくなる、ということがあり得ます。

妻BがAの財産を承継しないことでBの財産が目減りするためです。

もっとも、このようなことができるのは、子CがBと生計を同一にしてCがBを完全に扶養を行っている、というような場合に限られるのかもしれません。

税金対策のため軽々に相続放棄をすることは危険ですので、詳しくは税理士に確認されるとよいでしょう。

相続放棄・限定承認の申述照会|相続放棄の有無を確認する方法

家庭裁判所に照会することで、相続放棄や限定承認の有無を確認することができます。

照会の申請が可能な人

相続放棄や限定承認の照会は、誰でも出来るわけではありません。照会が可能なのは、次の2つのケースに限られます。

①被相続人の相続人

②被相続人に対して債権を有する債権者などの利害関係人

照会に必要な添付書類

相続放棄や限定承認の照会をする場合は、「相続放棄・限定承認の申述の有無についての照会申請書」及び「被相続人等目録」の他、次の書類が必要となります。

なお、下記の各書類に加え、切手を貼った返信用封筒もご用意下さい。

(※下記書類については、管轄家庭裁判所で若干異なる場合があります。事前に管轄家庭裁判所に確認することをお勧めいたします。)

①被相続人の相続人が行う場合

・被相続人の住民票除票(または戸籍の附票)

・照会者の住民票の写し(法人の場合は代表者の資格証明関係書類)

・被相続人の死亡の記載がある戸籍謄本

・照会者と被相続人の関係が分かる戸籍謄本

・相続関係図

・委任状(代理人が紹介する場合)

②被相続人に対して債権を有する債権者などの利害関係人が行う場合

・被相続人の住民票除票(または戸籍の附票)

・照会者の住民票の写し(法人の場合は代表者の資格証明関係書類)

・被相続人の死亡の記載がある戸籍謄本

・利害関係の存在を証する書面(相続債権に関する契約書、訴状、利害関係を説明する上申書等)

・相続関係図

・委任状(代理人が紹介する場合)

紹介手数料

照会料は無料です。ただし、忘れずに切手を貼った返信用封筒を添付してください。

照会する管轄裁判所

相続放棄・限定承認の申述の有無についての照会は、被相続人の最後の住所地を管轄する家庭裁判所に対して行うことになります。

照会にかかる調査期間

調査対象期間は、管轄家庭裁判所により異なります。詳細は、各家庭裁判所でご確認ください。

下記は東京家庭裁判所の調査対象期間の一例です。

①被相続人の死亡日が平成12年以降の場合、現在までの申述の有無を調査。

②被相続人の死亡日が平成11年以前の場合、第一順位者については被相続人の死亡した日から、後順位者については先順位者の放棄の受理がされた日からそれぞれ3か月間が調査対象期間となり、それ以上の期間の照会には応じられない。

なお、被相続人の死亡日によっては、審判書原本が既に廃棄済みなどの理由により、照会に応じられない場合がある。

期限に間に合わない場合の手続き

原則として「自己のために相続の開始があったことを知った時から3か月以内」に限定承認または相続放棄の手続きを行う必要がありますが、期間内に相続財産の調査が終了せず、相続の承認または放棄を決定できない事情がある場合には、家庭裁判所に対し「相続の承認または放棄の期間の伸長申立」をすることが出来ます。

借金・遺産の額が明確でない場合は期限を延長できる(相続放棄のための申述期間伸長の申請)

借金や遺産の額が明確でなく、「自己のために相続の開始があったことを知った時から3か月以内」に調査が終了しない場合には、家庭裁判所に申し立てることにより、この熟慮期間の伸長をすることができます。

申し立てを行う家庭裁判所は、被相続人の最後の住所地を管轄する家庭裁判所になります。

なお、この申し立ては「自己のために相続の開始があったことを知った時から3か月以内」に行う必要がありますのでご注意ください。

事情があれば3か月経過後でも相続放棄できる

相続放棄は、原則として「自己のために相続の開始があったことを知った時から3か月以内」に行わなければなりません。

しかし、例外として、被相続人の相続財産が全く存在しないと過失なく誤信していたような場合には、3か月の期間を超過していても、相続放棄の申述が受理されることがあります。

3か月を過ぎた場合の相続放棄の申請手続き

被相続人の死亡の日から3か月を経過した後に相続放棄申述書を提出する場合は、熟慮期間の起算日となる「死亡の通知を受けた日」、「先順位の相続放棄を知った日」などを証明する書類を添付することになります。

たとえば、債権者からの請求書や、先順位者の相続放棄申述受理証明書などがこれに該当します。

なお、熟慮期間(「自己のために相続の開始があったことを知った時から3か月以内」)を過ぎてから相続放棄の申述をする場合には、家事審判官による審問が行われる場合があります。

その審問に際して、熟慮期間が徒過してしまったことにつき正当な理由(被相続人の相続財産が全く存在しないと過失なく誤信していたなど)があることを説明することになります。

当事務所の相続放棄に関する解決事例

相続放棄の手続きは専門家に依頼できる

相続放棄の手続きは司法書士や弁護士など、専門家に依頼することができます。

申述書の作成や必要書類の収集等を限られた期間内に準備する必要がありますので、ご心配の場合には専門家に相談すると良いでしょう。

まとめ

相続放棄に関し、注意点等をご紹介させて頂きました。

相続放棄は、被相続人の相続財産を承継すべきか否かについてのものであり、とても重要な手続きといえます。

ご自身で判断することが難しい場合や、手続きや書類の収集に不安がある場合には、専門家に依頼することも視野に入れておくと良いかと思います。

是非、的確な判断と正確な手続きを行って頂ければと思います。

この記事を担当した専門家

司法書士法人C-first

代表社員

山内 浩

- 保有資格

代表社員司法書士 家族信託専門士

- 専門分野

家族信託 相続 遺言 生前対策

- 経歴

司法書士法人C-firstの代表を務める。平成6年4月に貝塚市にて開業、平成25年4月には合併を経て事務所名をC-firstに改名。高齢者の生前対策について新しい財産管理承継ツールである家族信託などを活用して、高齢者の生前対策に最適なプランを提供する。